運用体制投資法人の特徴

本投資法人は、投資主価値の向上を重視した運用体制を構築しています。

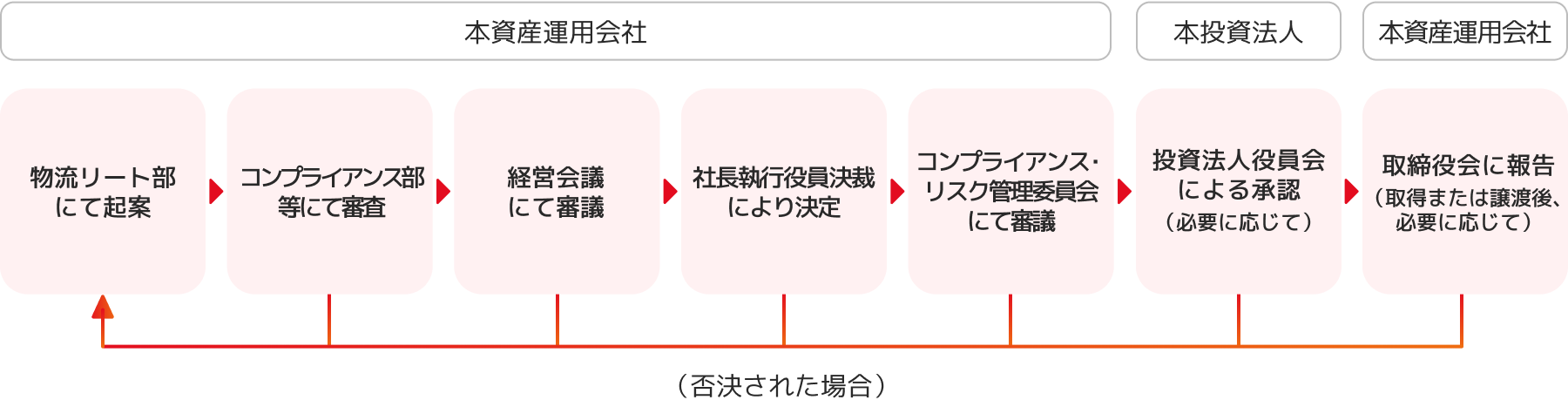

運用資産の取得又は売却が利害関係人取引に該当する場合の意思決定フロー

本投資法人における資産の取得又は売却については、透明性のある意思決定プロセスで運用します。

| (注) | 投資信託及び投資法人に関する法律第201条の2に基づく投資法人役員会の承認を要する利害関係人等との取引に該当する場合の意思決定フローの例です。 |

|---|

本資産運用会社における優先検討順位のルール化

本資産運用会社は、本投資法人以外に、オフィス・住宅・商業施設・ホテル等を投資対象とした私募REITや私募ファンドを運用していますが、本投資法人が投資対象とする物流施設等の取得に当たっては、本投資法人に第1位の優先検討順位が付与されています。

投資主利益に連動した運用報酬体系

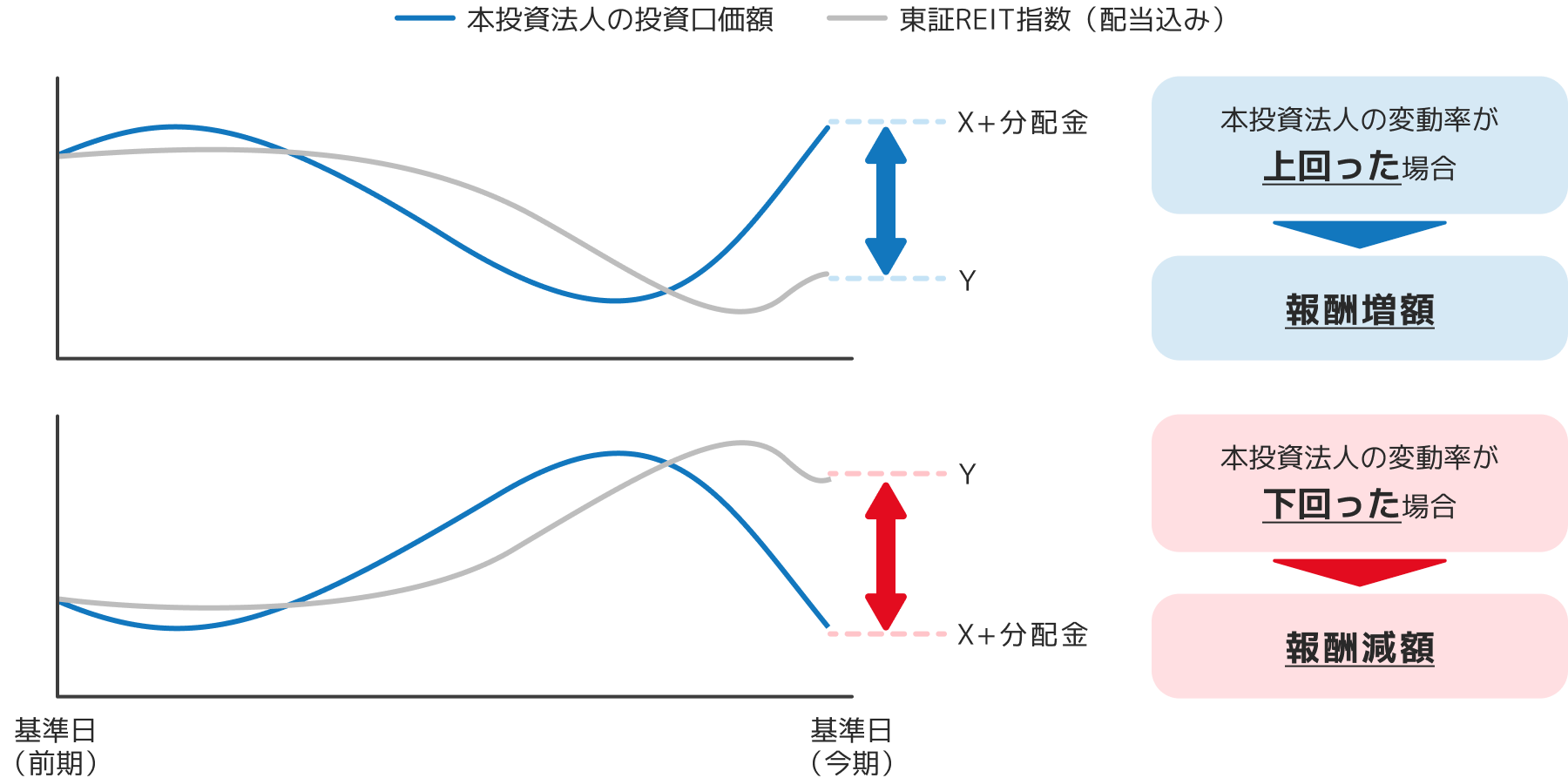

本投資法人では、J-REIT初となる「投資口価格パフォーマンス完全連動型報酬」を含め、投資主価値向上のインセンティブを高める運用報酬体系を導入しています。

| 資産運用報酬 Ⅰ (AUM連動報酬) |

総資産額×0.2%(上限) |

|---|---|

| 資産運用報酬 Ⅱ (不動産利益連動報酬) |

調整後NOI×5.0%(上限) |

| 資産運用報酬 Ⅲ (投資主利益連動報酬) |

調整後税引前当期純利益×1口当たりの税引前当期純利益×0.001%(上限) |

| 東証リート指数比パフォーマンス×時価総額(各期営業期間毎)×0.1%(上限) | |

| 取得報酬 | 取得価格×1.0%(上限) |

| 譲渡報酬 | 譲渡価格×0.5%(上限) |

| 合併報酬 | 合併をする相手方である投資法人の保有していた対象資産の評価額×1.0%(上限) |

Jリート初となる「投資口価格パフォーマンス完全連動型報酬」の仕組み

セイムボート出資

投資主とスポンサーである三菱地所株式会社の利害を一致させるため、スポンサーが本投資法人の投資口を一定数保有しています。

スポンサーの所有投資口数及びその比率は、こちらをご覧ください。