ガバナンスへの取組み(G) コーポレートガバナンス

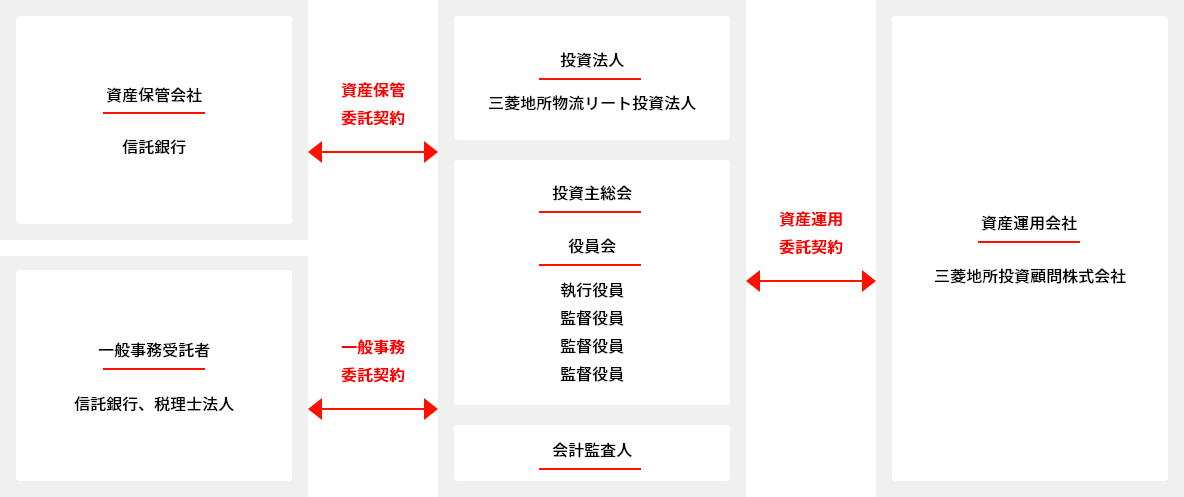

投資法人の構成

本投資法人は、投資主により構成される投資主総会に加えて、執行役員1名、監督役員3名を構成員とする役員会及び会計監査人により構成されています。

尚、本投資法人は、投信法の規定により使用人の雇用が禁じられているため、従業員は存在せず、資産運用会社である三菱地所投資顧問株式会社に資産運用を委託しています。本資産運用会社は以下の運用体制の下、不動産の取得又は譲渡、不動産の賃貸等の資産運用業務を行っています。

執行役員及び監督役員

人数構成: 4名(執行役員1名、監督役員3名)

女性比率: 25%

役員会出席率(11回/11回): 100%(注1)

※2025年2月28日 現在(注1)第16期(2024年8月期)及び第17期(2025年2月期)に開催された役員会への出席状況を回数及び割合で記載しています。

本投資法人の役員の状況及び報酬

執行役員の報酬は月額80万円を上限、監督役員の報酬は月額30万円を上限とし、役員会で決定した金額とします。

なお、執行役員及び監督役員の報酬の支払基準は、規約により定められています。

この表は左右にスクロールできます。

| 役職 氏名 |

主な保有資格 | 役員報酬 (2024年度)(注1) | ||||

|---|---|---|---|---|---|---|

| 執行役員 横田 拓哉(男性) |

- | - | [cannot shift コーポレートガバナンス_役員の状況_役員報酬__J] | |||

| 監督役員 齋藤 創(男性) |

弁護士 | 240万円 | [cannot shift コーポレートガバナンス_役員の状況_役員報酬__J] | |||

| 監督役員 深野 章(男性) |

公認会計士 税理士 |

240万円 | [cannot shift コーポレートガバナンス_役員の状況_役員報酬__J] | |||

| 監督役員 谷中 直子(女性) |

弁護士 | 240万円 | [cannot shift コーポレートガバナンス_役員の状況_役員報酬__J] |

(注1)執行役員は、本投資法人から報酬を受け取っておりません。監督役員については直近1年間において支給した額を記載しております。

会計監査人

会計監査人は、本投資法人の計算書類等の監査を行うとともに、執行役員の職務執行に関して不正行為又は法令若しくは規約に違反する重大な事実があることを発見した場合における監督役員への報告その他法令で定める業務を行います。

会計監査人

| 会計監査人 | 継続監査期間 |

|---|---|

| EY新日本有限責任監査法人 | 2016年7月から現在まで |

会計監査人報酬

| 2024年度(千円) | |

|---|---|

| 監査証明業務に基づく報酬 | 30,350 |

(注)会計監査人の報酬には公募増資に係るコンフォート・レター作成業務の報酬及び英文監査等に係る報酬が含まれています。

運用体制

投資主価値の向上を重視した運用体制の構築

本投資法人は、資産運用に際して本投資法人の投資主利益と三菱地所グループの利益の一致及び最大化を図りつつ、透明性の高い運用体制の整備・充実を図ります。

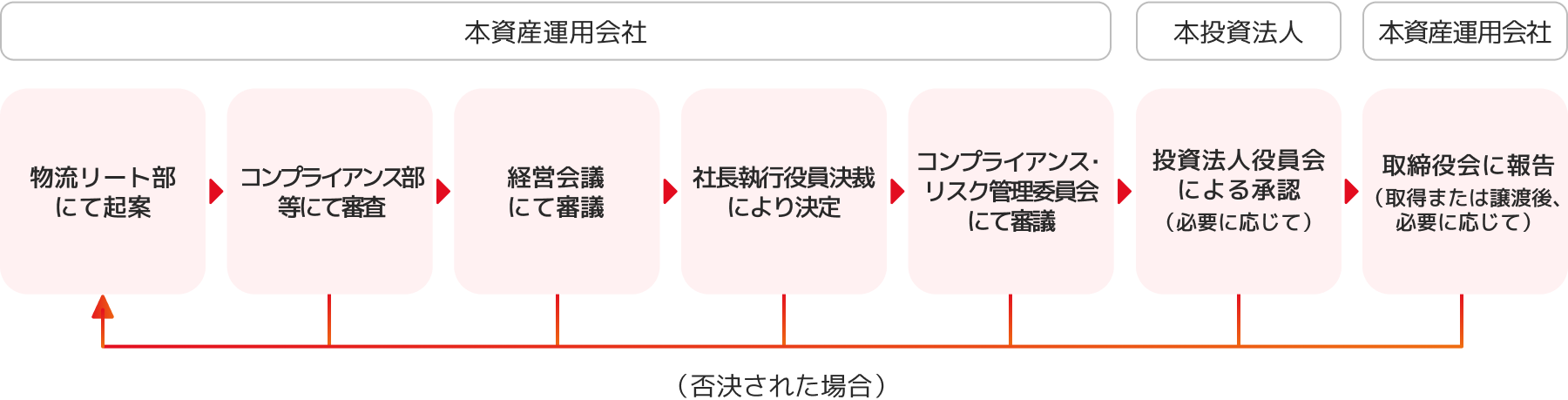

本投資法人では、運用資産の取得又は売却が利害関係人との取引に該当する場合には、本資産運用会社において、透明性のある意思決定プロセスを経て取引を実行します。

また、利害関係⼈との取引のうち一定の基準を超える場合には、コンプライアンス・リスク管理委員会における審議及び承認を必須とします。なお、一定の基準以下の取引については、コンプライアンス部長の決裁を得るものとしています。当該審議を経ることにより、多方面から慎重に検討を行い、取引の可否について総合的に判断することができるものと考えています。コンプライアンス・リスク管理委員会は、外部の弁護士の出席及び意見聴取を必須とし、専門家の立場から利益相反取引に対する牽制機能を高めています。なお、経営会議は、本投資法人における物件の取得及び売却の決定に係る審議において、三菱地所グループとは特別の利害関係のない不動産鑑定士を委員とし、不動産鑑定評価に精通した専門家としての知識と経験等を踏まえた幅広い見地から本会議の審議及び決議に参加し、本資産運用会社の意思決定に対する牽制機能を発揮することが期待されています。

利害関係人取引に該当する場合の運用資産の取得又は売却の意思決定フロー

本投資法人における資産の取得又は売却については、透明性のある意思決定プロセスで運用します。

(注)投資信託及び投資法人に関する法律第201条の2に基づく投資法人役員会の承認を要する利害関係人等との取引に該当する場合の意思決定フローの例です。

本資産運用会社の組織体制

本資産運用会社の組織体制は以下の通りです。

運用報酬体系

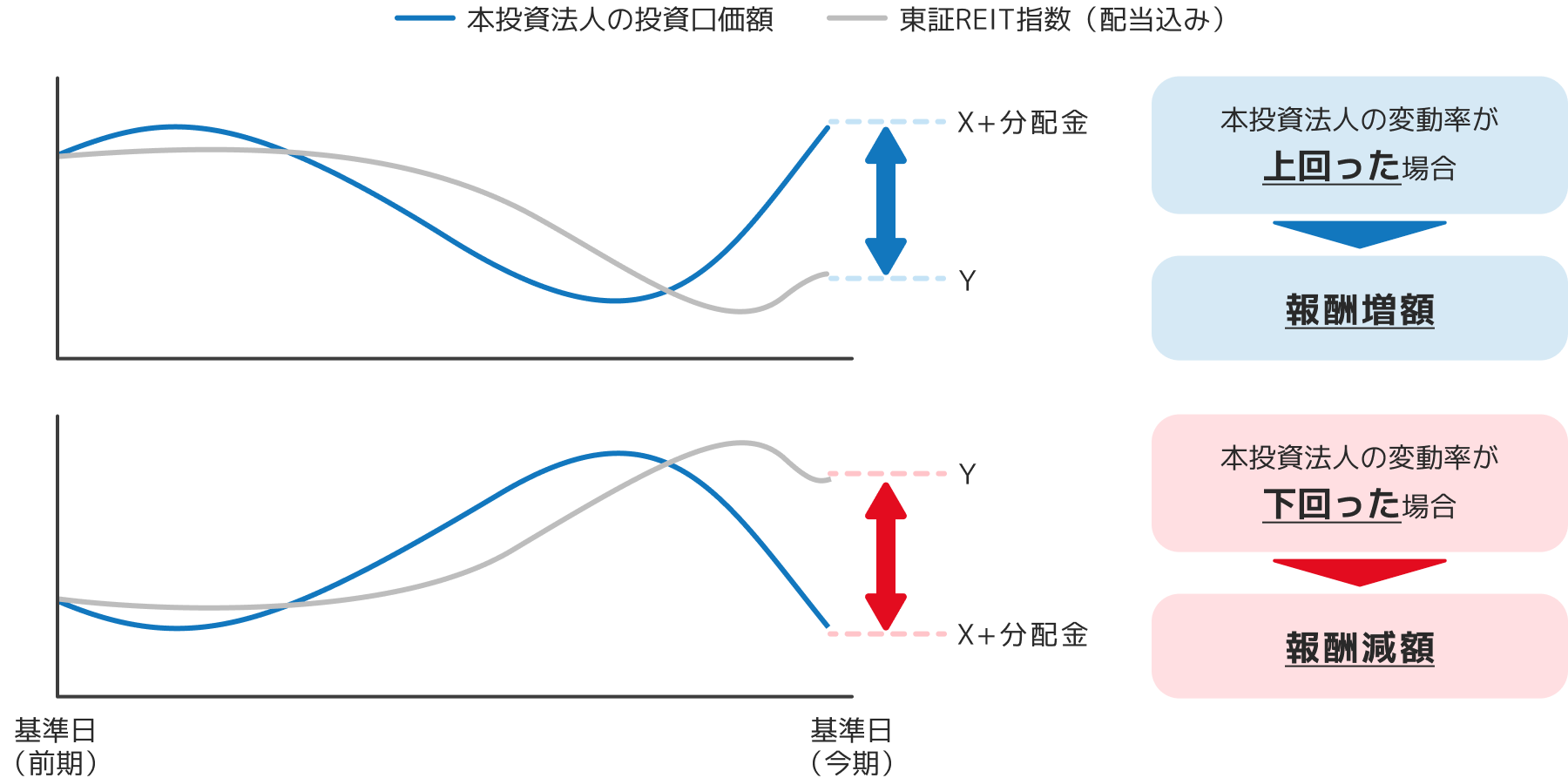

投資主利益に連動した運用報酬体系

本投資法人では、J-REIT初となる「投資口パフォーマンス完全連動型報酬」を含め、投資主価値向上のインセンティブを高める運用報酬体系を導入しています。

| 資産運用報酬 Ⅰ (AUM連動報酬) |

総資産額×0.2%(上限) |

|---|---|

| 資産運用報酬 Ⅱ (不動産利益連動報酬) |

調整後NOI×5.0%(上限) |

| 資産運用報酬 Ⅲ (投資主利益連動報酬) |

調整後税引前当期純利益×1口当たりの税引前当期純利益×0.001%(上限) |

| 資産運用報酬 Ⅲ (投資主利益連動報酬) |

東証リート指数比パフォーマンス×時価総額(各期営業期間毎)×0.1%(上限) |

| 取得報酬 | 取得価格×1.0%(上限) |

| 譲渡報酬 | 譲渡価格×0.5%(上限) |

| 合併報酬 | 合併をする相手方である投資法人の保有していた対象資産の評価額×1.0%(上限) |

Jリート初となる「投資口パフォーマンス完全連動型報酬」の仕組み

三菱地所による本投資法人へのセイムボート出資

本投資法人は、投資主とスポンサーである三菱地所株式会社の利害を一致させるため、スポンサーが本投資法人の投資口を一定数保有しています。相互の利益向上を図る運用を行うことにより、三菱地所とともに本投資法人の投資主価値の最大化を目指します。

投資口累積投資制度(るいとう)の導入

継続的な投資主価値の向上と役職員への福利厚生を目的として、三菱地所及び本資産運用会社の役員及び全正社員を対象とした投資口累積投資制度を2021年3月に導入しました。